事業を行う上で税金は切っても切り離せない存在。勿論、それは簿記の世界においても同じことです。

ここでは、消費税について見ていきます。

消費税に関する会社の納税額はどのように決定するのか?

我々のような消費者であれば、消費税は商品を購入した場合に課せられることが分かりますが、事業者が支払うべき消費税の金額とはどのように決定するのでしょうか?

まず事業者が課税される税金には下記のようなものがあります。

- 事業として行われる資金の譲渡

- 貸付およびサービスの提供などの対価

事業者(企業)は商品を売り上げたりサービスの提供を行った場合に、その代金に消費税を加算して徴収し、税務署に納めます。

そのため納税義務者は事業者(企業)ですが、税の負担者自体は消費者となります。

つまり普段我々が支払っている消費税というのは、実際にはその消費税を徴収した事業者が税務署に変わりに納めてくれているということになります。

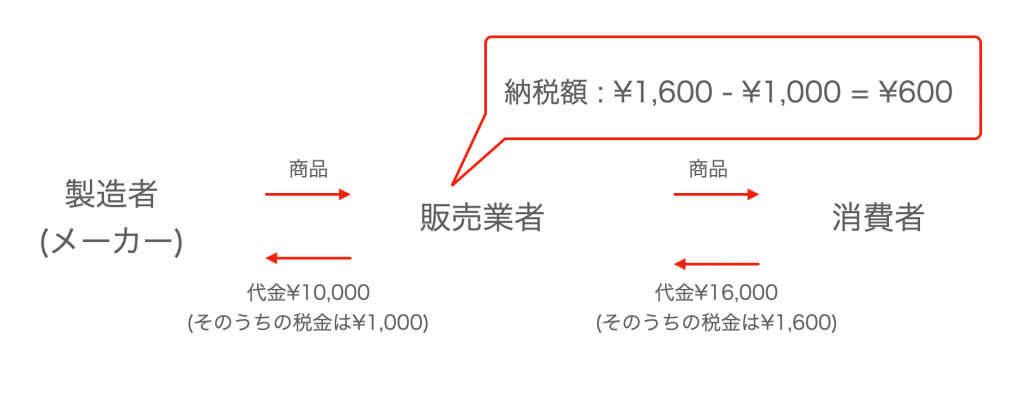

生産・流通など、商品が消費者のもとに届くまでの各段階において、同一の商品に対し、二重三重と課税されることのないよう、事業者が税務署に納付する金額は売上に係る消費税額から仕入れに係る消費税額を控除して計算する必要があります。

少し難しくなってきましたね…ここでは図を用いて説明を行おうと思います。

ここでは3人の登場人物を用意して説明していきます。

- 製造業者(メーカー)

- 販売業者

- 消費者

販売業者は製造業者から商品を仕入れ、仕入れた商品を消費者に販売します。

このような場合、販売業者は商品を仕入れた際の金額に対して納税義務が発生していますが、その納税金額を実際に納税するのは製造者となります。

そしてこのときに支払った消費税の金額は仮払消費税勘定で処理します。

同じく、商品を購入した際に消費税を支払うのは消費者ですが、消費者が支払う分の金額を一時的に預かり、実際に納税を行うのは販売業者となります。

そしてこのときに受け取った消費税の金額は仮受消費税勘定で処理します。

決算時にはこの仮受消費税の残高と仮払消費税の残高を相殺し、納付すべき税額を算出します。

そしてこの金額を未払消費税勘定として処理します。

消費税の会計処理に関する仕訳の例

では、ここからは実際にあるような取引を例に出して仕訳を見ていきましょう。

なお、消費税の会計処理について、簿記3級では税抜(経理)方式によって行ういます。

税抜(経理)方式とは?

税抜(経理)方式とは、期中において売上時に受けた消費税や仕入のときに支払った消費税を、分けて処理していく方式のことをいいます。

この方式を用いた場合、売上に係る消費税を仮受消費税勘定として処理し、また、仕入れに係る消費税を仮払消費税勘定として処理します。

決算時にはこの仮受消費税の残高と仮払消費税の残高を相殺し、納付すべき税額を未払消費税勘定として処理していきます。

- 商品 ¥100,000 を仕入れ、消費税額 ¥10,000 とともに現金で支払った。

- 事務所に必要な机(備品)を購入した。金額は ¥50,000 で、消費税額 ¥5,000 とともに掛けで支払った。

- 商品 ¥160,000 を売り上げた。消費税額 ¥16,000 とともに掛けとした。

- 決算。当期分の消費税の納税額を計算した。この場合、下記のような計算となる

¥10,000 + ¥5,000 = ¥15,000(仮払消費税額の合計)- そして仮受消費税の残高から仮払消費税の合計額を引いて、未払消費税を算出する

- 4 で算出した未払消費税を現金で納付した(確定申告)。

| 番号 | 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|---|

| 1 | 仕入 仮払消費税 | 100,000 10,000 | 現金 | 110,000 |

| 2 | 備品 仮払消費税 | 50,000 5,000 | 買掛金 | 55,000 |

| 3 | 売掛金 | 176,000 | 売上 仮受消費税 | 160,000 16,000 |

| 4 | 仮受消費税 | 16,000 | 仮払消費税 未払消費税 | 15,000 1,000 |

| 5 | 未払消費税 | 1,000 | 現金 | 1,000 |

消費税については以上となります。

未払消費税の算出時などに簡単ではあるものの、計算が求められるので、問題を解く際はこの計算も自然と行えるようになっておくと、実際の試験の際の頭への負荷も抑えられるかもしれません。

ひたすら練習あるのみ、といった形の簿記対策ですが、やった分だけスキルにはなるので、お互い頑張っていきましょう!